2024.11.28

/お役立ち情報

不動産売却と減価償却の密接な関係を解説!譲渡所得の計算方法と注意点

この記事のハイライト

●減価償却とは経年劣化する固定資産の価値を年ごとに減らす会計処理のこと

●減価償却費は4つのステップで算出する

●不動産売却における減価償却にはいくつかの注意点も生じる

不動産売却でかかる税金を調べていると、減価償却という言葉を目にするかもしれません。

土地や建物の売却は、日常的におこなうものではないので「なんのことかわからない」と思う方も多いのではないでしょうか。

しかし、減価償却は確定申告の際に必要となるため、あらかじめ知っておくと安心です。

今回は、不動産売却における減価償却とはなにか、計算方法や注意点を解説します。

横浜市、川崎市、湘南エリアで不動産売却をお考えの方は、ぜひ参考になさってください。

目次

- ・1. なぜ不動産売却時に減価償却の知識が必要なのか?

- ・2. 不動産売却で必須となる減価償却の正確な計算方法

- ・3. 不動産売却における減価償却の注意点

- ・4. まとめ

なぜ不動産売却時に減価償却の知識が必要なのか?

まずは、不動産売却における減価償却とはなにかをご紹介します。

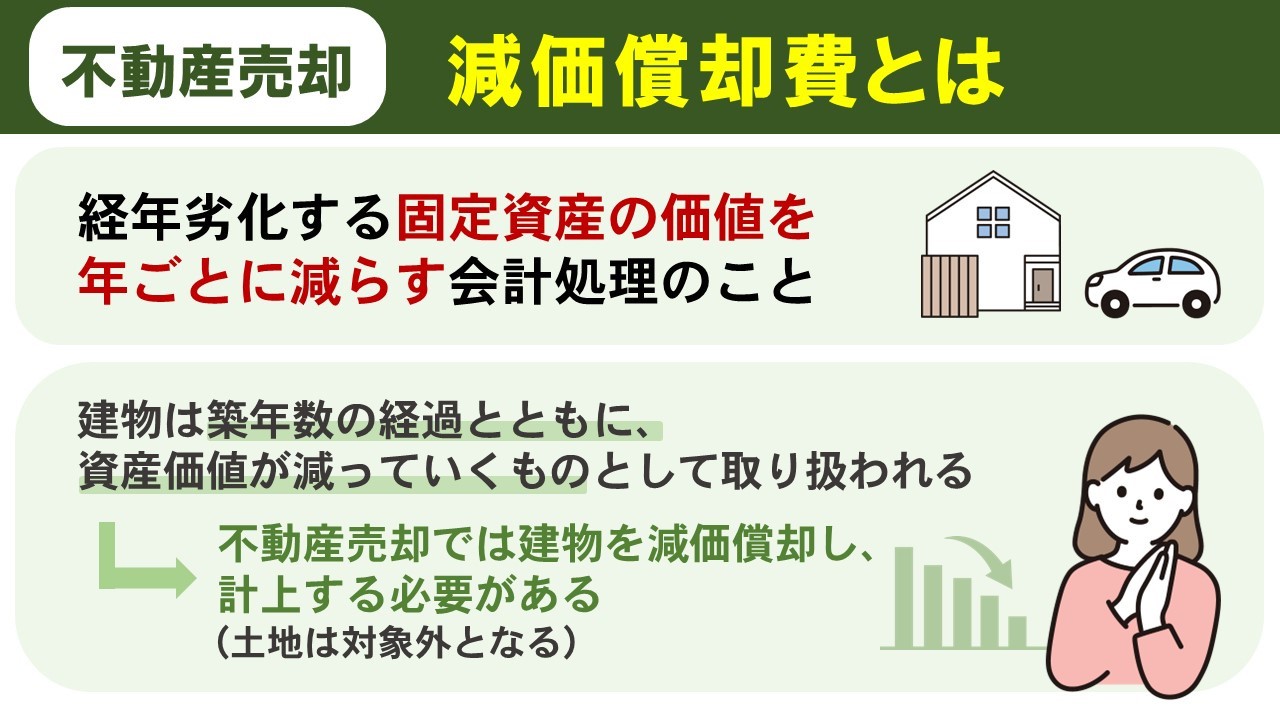

減価償却とは、経年劣化する固定資産の価値を、年ごとに減らす会計処理のことです。

固定資産とは取得する際に10万円以上かかった資産のことで、不動産はもちろん、パソコンや自動車なども該当します。

建物は築年数の経過とともに、資産価値が減っていくものとして取り扱われるのが一般的です。

そのため、不動産売却では建物を減価償却し、計上する必要があります。

ちなみに減価償却とは、事業経営を適正にとらえることが主な目的です。

たとえば、事業で使用する機械(10万円以上)を購入したケースで考えてみましょう。

この場合、1度に経費として計上するのではなく、毎年一定額を経費にすれば、安定した納税をおこなえます。

数年間に渡って利益を抑えられ、その結果節税につながるということです。

事業の経費を計上するための減価償却とは異なる

不動産売却においては、事業の経費を計上するための減価償却とは、少し意味合いが異なります。

不動産売却で利益が出ると、譲渡所得税という税金が課税されます。

譲渡所得税とは、売却で得た総収入から、取得費用や譲渡費用を差し引いた課税所得にかかる税金です。

取得費用とは不動産を購入した際にかかった費用で、建築費用や仲介手数料、印紙税などが該当します。

そのため、不動産の購入費用は取得費用として計上することが可能です。

しかし、先述したとおり、建物は経年劣化する資産のため、購入時に支払った費用をそのまま計上することはできません。

耐用年数で割り、1年に一定額ずつ「減価償却費」として計上していくことになります。

土地は対象外となる

減価償却の対象となるのは、建物部分のみです。

土地は経年劣化しないものと考えられているため、対象外となることを押さえておきましょう。

いつ誰がおこなうの?

減価償却をおこなうタイミングは、不動産売却した翌年の確定申告(2月16日~3月15日)の時期です。

譲渡所得税が発生する場合は、期限までに納付する必要があります。

普段、給与所得のある方もご自身で手続きしなければならないため、注意が必要です。

不動産売却における減価償却費の計算方法

続いて、不動産売却における減価償却費の計算方法をご紹介します。

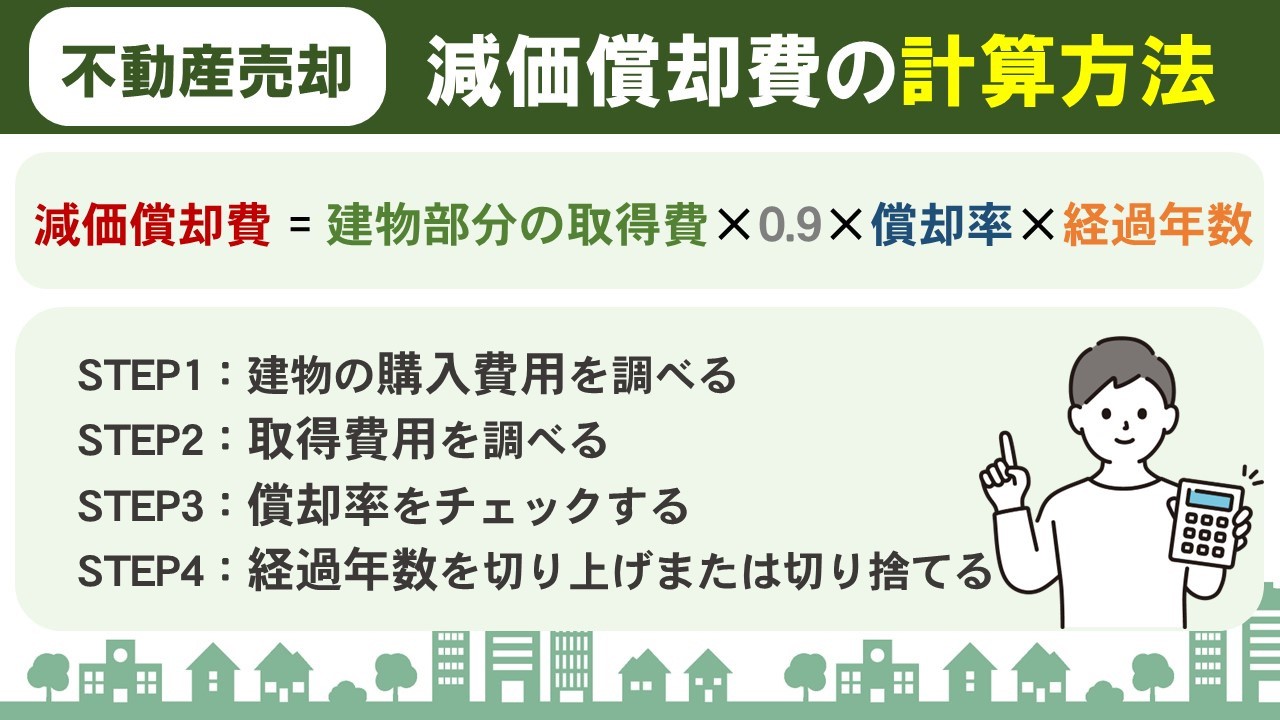

不動産売却で減価償却費を算出する際は、定額法を用いるのが一般的です。

定額法とは、建物の金額を耐用年数で割り、毎年一定額を償却する方法となります。

定額法を用いた計算式は、下記のとおりです。

建物の取得費用×0.9×償却率×経過年数

計算式のなかにある0.9とは、建物の残存価値(耐用年数が過ぎても残っている価値)を表しています。

計算方法1:建物の購入費用を調べる

不動産売却で減価償却費を算出する場合、まずは建物の購入費用を調べます。

土地は対象外となるため、確認するのは建物部分のみです。

建物の購入費用の調べ方には下記の方法があります。

- ・売買契約書を確認する

- ・消費税の金額から算出する

売買契約書に土地と建物がわかれて記載されている場合、その金額を計算式に当てはめましょう。

わかれて記載されていない場合、消費税の金額から算出することもできます。

なぜなら、土地には消費税が課税されないからです。

ちなみに消費税率は、購入したタイミングでの税率を用います。

計算方法2:取得費用を調べる

建物の購入費用だけでなく、購入時にかかった費用を調べます。

仲介手数料や固定資産税の精算金、住宅ローンの事務手数料などです。

印紙税や不動産取得税といった、税金も取得費用に含まれます。

計算方法3:償却率をチェックする

焼却率とは、1年ごとに消失する価値の指標で、法定耐用年数によって決まります。

法定耐用年数は、不動産売却する建物がどのような材質や構造でできているかで異なり、木造の場合は22年(償却率0.031%)です。

計算方法4:経過年数を切り上げまたは切り捨てる

計算式にある経過年数は、所有者になってから不動産売却するまでの期間です。

端数が6か月以上の場合は1年に切り上げ、6か月未満の場合は切り捨てします。

たとえば10年8か月の場合、8か月は切り上げるため、経過年数は11年です。

計算方法1~4までの数字を計算式に当てはめれば、不動産売却における減価償却費を把握できます。

計算式は一見すると複雑に見えますが、上記4つのステップを用いれば、スムーズに算出できるでしょう。

課税譲渡所得が発生した場合は確定申告が必要

先述したとおり、不動産売却で利益が出ると、所得税や住民税といった譲渡所得税が課税されます。

売却で得た総収入から、取得費用などを差し引き、利益が出た際は確定申告が必要です。

減価償却により取得費用が多ければ、その分課税譲渡所得を減らせます。

不動産売却における減価償却の注意点

最後に、不動産売却における減価償却の注意点をご紹介します。

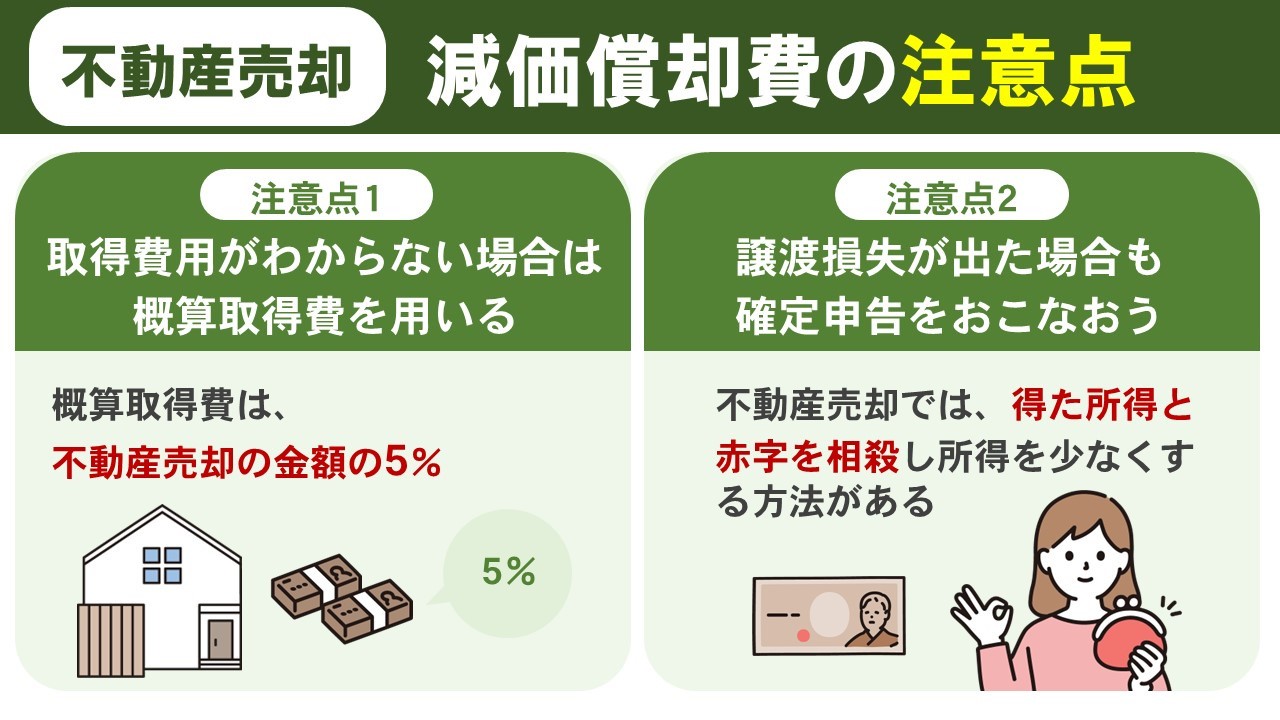

注意点1:取得費用がわからない場合は概算取得費を用いる

注意点としてまず挙げられるのが、概算取得費が用いられることです。

取得費用(不動産を購入した際にかかった費用)がわからない場合、概算取得費として不動産売却の金額の5%を計上します。

しかし、購入費用が概算取得費を上回る場合、損する可能性があるため注意が必要です。

そのため、不動産売却時は取得費用を多く計上できるよう、領収書などを保管しておくようにしましょう。

もし、実際の取得費用が概算取得費の5%を下回る場合は、概算取得費を用いることができます。

取得費用が低くなりそうな場合は、概算取得費を計上するのがおすすめです。

注意点2:譲渡損失が出た場合も確定申告をおこなおう

不動産売却で譲渡損失(赤字)が出た場合、確定申告は義務ではありません。

しかし、不動産売却では、得た所得と赤字を相殺し所得を少なくする方法があります。

このように所得を調整することを損益通算と呼び、確定申告によって利用することが可能です。

給与所得のある方や事業を営んでいる方も、その年の所得を減らせるため、節税につながります。

そのため、不動産売却で譲渡損失が出た場合でも、確定申告をおこなっておくのがおすすめです。

ただし、空き家や別荘、リゾートマンションなど、生活上必要と見なされない不動産は、損益通算を利用できません。

適用されるか否かを、あらかじめチェックすることが大切です。

不動産売却時の減価償却に関する重要事項と注意点

不動産売却における減価償却とはなにか、計算方法や注意点を解説しました。

不動産売却でかかる税金や、得られる利益を正しく算出するためにも、減価償却について理解を深めておくことが大切です。

弊社は、横浜市、川崎市、湘南エリアでの不動産売却を専門としております。

土地や建物の売却をご検討中の方は、ぜひお気軽にお問い合わせください。

お問い合わせ

お問い合わせ