2024.12.06

/お役立ち情報

不動産相続における数次相続とは?注意点や手続きの方法を解説

この記事のハイライト

●数次相続とはすでに発生している不動産相続の最中に新たな相続が発生すること

●相続税に関することや相続放棄についての注意点がある

●遺産分割協議書の書き方が通常の不動産相続と異なるところがある

不動産相続では、やることや注意点がたくさんあります。

そのため「手続きが難しい…」とお考えの方も多いのではないでしょうか。

なかでも特殊なのが「数次相続」というものです。

今回は数次相続とはどのようなものか、注意点や相続の方法を解説します。

横浜市や川崎市、湘南エリアで土地や建物を相続するご予定の方は、ぜひ参考になさってください。

目次

- ・1. 不動産相続における数次相続とはなに?

- ・2. 不動産相続で数次相続が発生した場合の注意点

- ・3. 不動産相続で数次相続となった場合の手続きの方法

- ・4. まとめ

不動産相続における数次相続とはなに?

まずは、不動産相続における数次相続とはなにかを解説します。

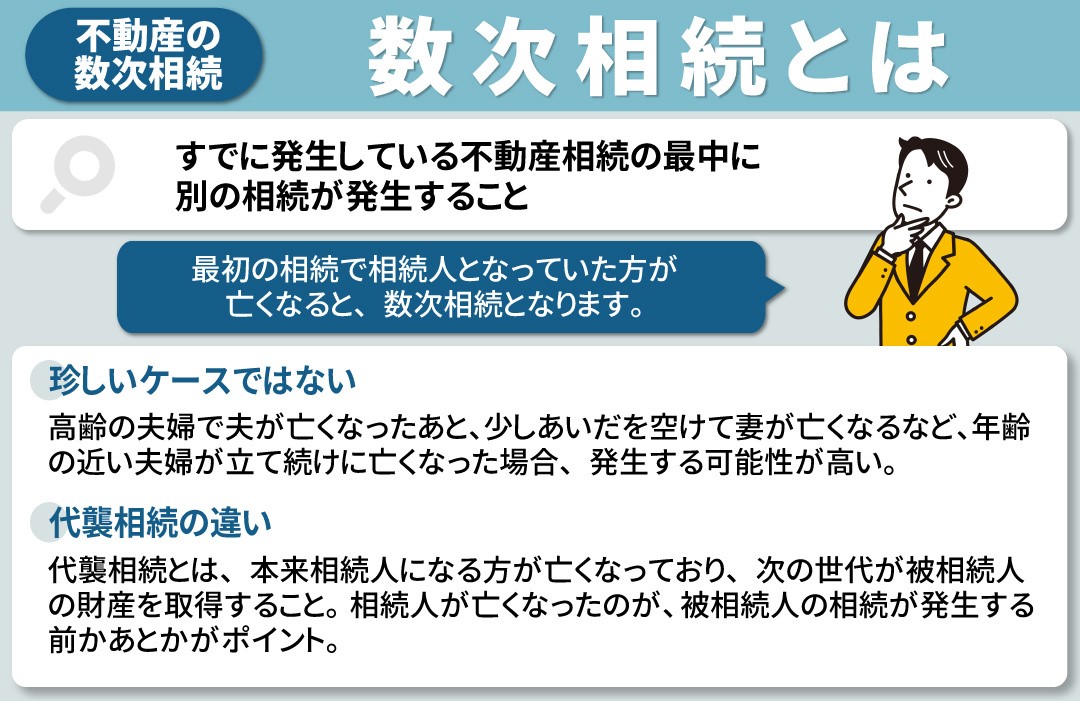

数次相続とは

数次相続とは、すでに発生している不動産相続の最中に、別の相続が発生することです。

最初の相続で相続人となっていた方が亡くなると、数次相続となります。

被相続人が亡くなった場合、遺産分割協議をおこなうのが一般的です。

遺産分割協議とは、誰がどの財産をどれくらいの割合で取得するのか話合うことです。

また、財産の名義を被相続人から相続人へ変更する相続登記も必要になるでしょう。

数次相続とは、遺産分割協議や相続登記の手続き途中に相続人の誰かが亡くなり、次の相続が発生してしまうことを指します。

数次相続の例とは

父親が亡くなり不動産の相続が発生した場合、母親と子どもが法定相続人となります。

そのため、遺産分割協議は母親と子どもでおこなうのが一般的です。

父親の財産の遺産分割協議をおこなっている最中に、母親が亡くなった場合、子どもは父親だけでなく母親の財産の遺産分割協議をおこなわなくてはなりません。

父親から母親、子どもへと数回に渡り相続が発生しているため、数次相続が生じている状態となります。

珍しいケースではない

数次相続は、通常の不動産相続とは違い聞きなれない方も多いことと思います。

しかし、横浜市や川崎市、湘南エリアにおいても、珍しいケースではありません。

高齢の夫婦で夫が亡くなったあと、少しあいだを空けたタイミングで妻が亡くなることがあります。

年齢の近い夫婦が立て続けに亡くなった場合、発生する可能性が高いといえるでしょう。

代襲相続の違いとは

不動産における代襲相続とは、本来相続人になる方が亡くなっており、次の世代が被相続人の財産を取得することです。

たとえば、祖父や祖母が亡くなり相続が発生し、法定相続人である父親や母親が亡くなっている場合、子どもに相続権が移ります。

相続人が亡くなったのが、被相続人の相続が発生する前かあとかがポイントです。

両者は混在しやすいですが、似て非なるものであることを押さえておきましょう。

不動産相続で数次相続が発生した場合の注意点

続いて、不動産相続で数次相続が発生した場合の注意点を解説します。

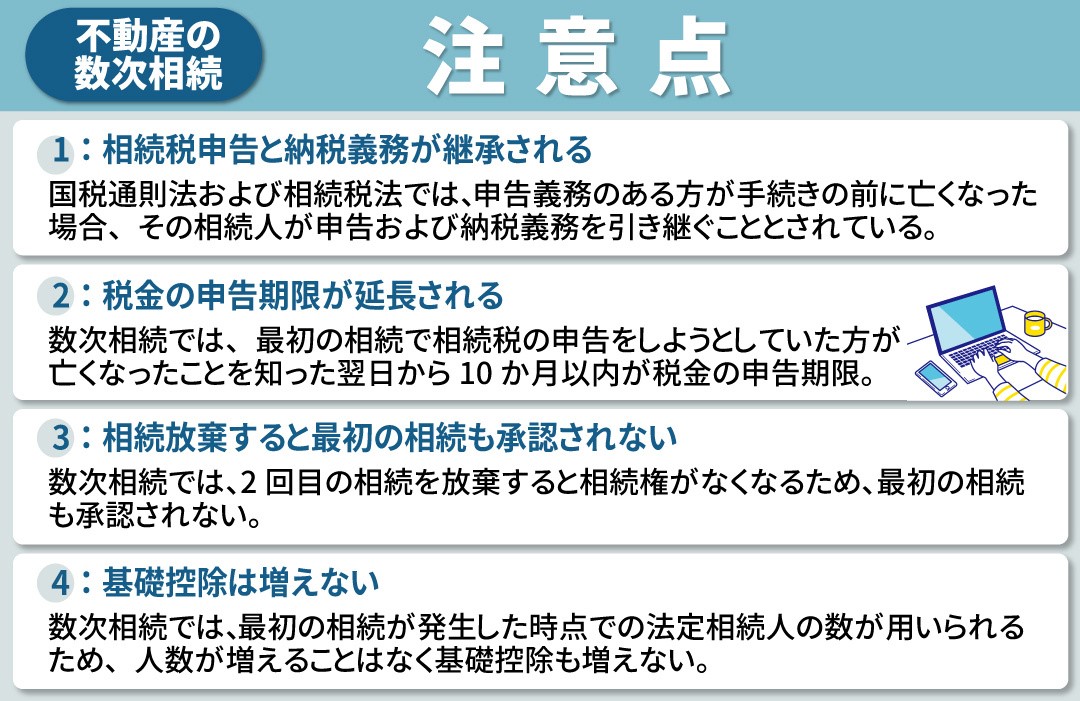

注意点1:相続税申告と納税義務が継承される

注意点としてまず挙げられるのが、相続税申告と納税義務が継承されることです。

国税通則法および相続税法において、申告義務のある方が手続きの前に亡くなった場合、その相続人が申告および納税義務を引き継ぐこととされています。

先述の「数次相続の例とは」で解説したケースでは、子どもが母親の義務も引き継ぐことになります。

不動産の相続権が子どもに移転すると同時に、相続税などの納税義務も継承するということです。

注意点2:税金の申告期限が延長される

税金の申告期限が延長されることも、注意点のひとつです。

相続税の申告期限は、期限(被相続人が亡くなったことを知った翌日から10か月以内)が定められています。

数次相続では、最初の相続で相続税の申告をしようとしていた方が、亡くなったことを知った翌日から10か月以内です。

ただし、申告期限の延長は最初の相続と次の相続で相続人になる方のみが対象となります。

最初の相続で相続人とならず、次の相続で相続人となった場合、申告期限は本来のままです。

注意点3:相続放棄すると最初の相続も承認されない

相続では、不動産や預貯金などプラスの財産だけでなく、借金などのマイナスの財産も取得することになります。

そのため、マイナスの財産が多い場合、相続放棄することも可能です。

数次相続では、最初の相続と次の相続において、放棄と承認をそれぞれおこなえます。

「マイナスの財産が多い最初の相続は放棄し、次の相続は承認する」といったことが可能です。

ただし、2回目の相続を放棄すると相続権がなくなるため、最初の相続も承認されません。

もともと相続人でなかったと判断されるからです。

注意点4:基礎控除は増えない

注意点として、基礎控除は増えないことも挙げられます。

相続税の基礎控除額は、下記の計算式で算出します。

3,000万円+600万円×法定相続人の数

そのため、法定相続人の数が増えると控除額が増えることになります。

しかし、数次相続の場合、最初の相続が発生した時点での法定相続人の数が用いられるため、人数が増えることはありません。

法定相続人の数は、それぞれカウントすることになります。

不動産相続で数次相続となった場合の手続きの方法

最後に、不動産相続で数次相続となった場合の、手続きの方法を解説します。

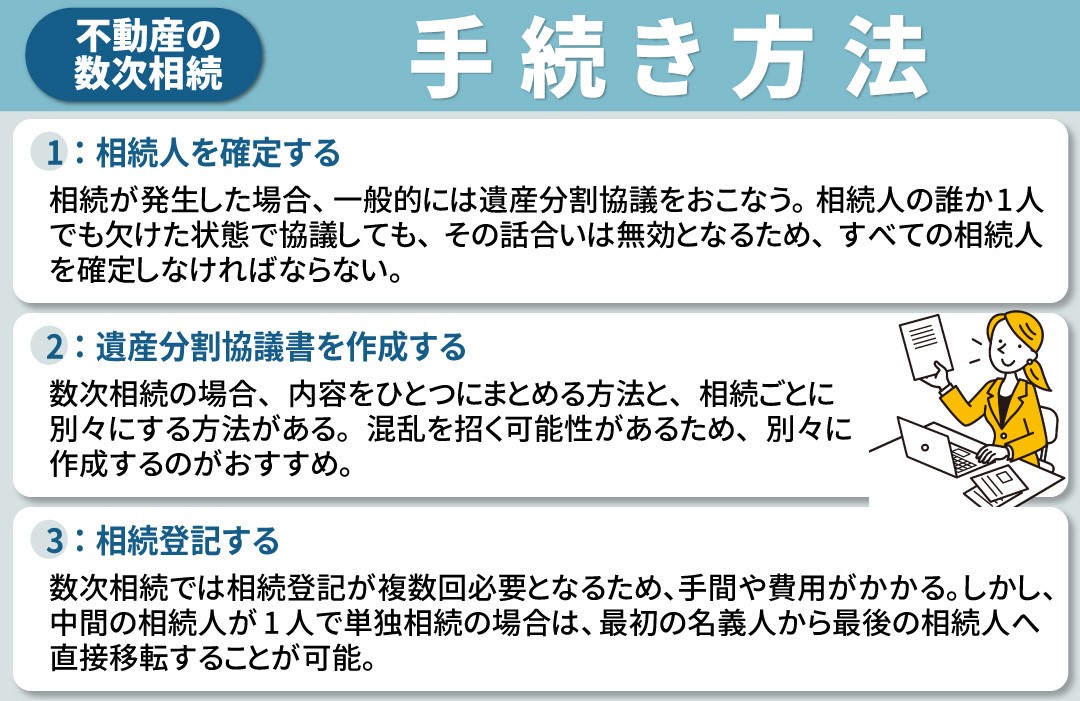

方法1:相続人を確定する

まずは、相続人を確定することから始めます。

相続が発生した場合、一般的には遺産分割協議をおこないます。

遺産分割協議とは、誰がどの財産をどのくらいの割合で取得するかを、相続人全員で話合うことです。

誰か1人でも欠けた状態で協議しても、その話合いは無効となります。

そのため、すべての相続人を確定しなければなりません。

方法2:遺産分割協議書を作成する

遺産分割協議書とは、遺産分割協議の内容をまとめた書類です。

数次相続の場合、内容をひとつにまとめる方法と、相続ごとに別々にする方法があります。

混乱を招く可能性があるため、別々に作成するのがおすすめです。

また、通常の不動産相続と書き方も異なる点があります。

- ・相続人に関する内容

- ・相続人の署名方法

不動産相続における遺産分割協議書には、相続人それぞれが署名と捺印をします。

通常であれば「相続人:〇〇」と記載するところを、数次相続の場合は「相続人兼〇〇の相続人△△」と記載しなければなりません。

相続人としての立場が重なる場合は、上記のような書き方で署名します。

方法3:相続登記する

不動産を相続したあとは、相続人の名義で相続登記をおこないます。

数次相続では、相続登記が複数回必要となるため、手間や費用がかかるのがデメリットです。

しかし、中間の相続人が1人で、単独相続の場合は、最初の名義人から最後の相続人へ直接移転することが可能になっています。

中間省略登記と呼ばれるもので、登記費用の節約につながったり、手続きの手間を省けたりするのがメリットです。

また、相続登記には下記の書類が必要となります。

- ・被相続人の出生から死亡までの戸籍謄本と除籍謄本

- ・相続人の戸籍謄本と印鑑証明書、相続人全員の住民票の写し

- ・遺産分割協議書

- ・固定資産税の評価証明書

- ・不動産の登記簿謄本

状況によっては、上記以外にも別途書類が必要になります。

まとめ

不動産相続では、数次相続が発生するケースも少なくありません。

そのため、相続税の申告や納税、相続放棄に関する注意点について、あらかじめ理解を深めておくと良いでしょう。

数次相続が生じた場合の手続きの方法も知っておくと安心です。

横浜市の不動産売却なら、弊社へ。

不動産のかけこみ寺として、お客様の不動産のお困りごとを解決いたします。

最適な方法をご提案させていただきますので、お気軽にお問い合わせください。

お問い合わせ

お問い合わせ