2024.12.09

/お役立ち情報

不動産売却における譲渡損失とは?特例を利用した節税方法も解説

この記事のハイライト

●不動産売却によって生じるマイナスを譲渡損失という

●譲渡損失が生じた場合に利用できる特例は2種類ある

●譲渡損失による特例を適用したい場合は売却した翌年に確定申告が必要

土地や建物を売却してマイナスが出た場合、確定申告は義務ではありません。

しかし、確定申告をすることで、特例を利用して税金を軽減できる可能性があります。

そこで今回は、譲渡損失が生じたときに利用できる特例や、確定申告の流れなどを解説します。

横浜市や川崎市、湘南で不動産売却をご検討中の方は、ぜひ参考にご覧ください。

目次

- ・1. 不動産売却における譲渡損失とは

- ・2. 不動産売却で譲渡損失が生じたときに利用できる特例とは

- ・3. 不動産売却で譲渡損失の特例を利用するには確定申告が必要

- ・4. まとめ

不動産売却における譲渡損失とは

はじめに、譲渡損失とはなにかを解説します。

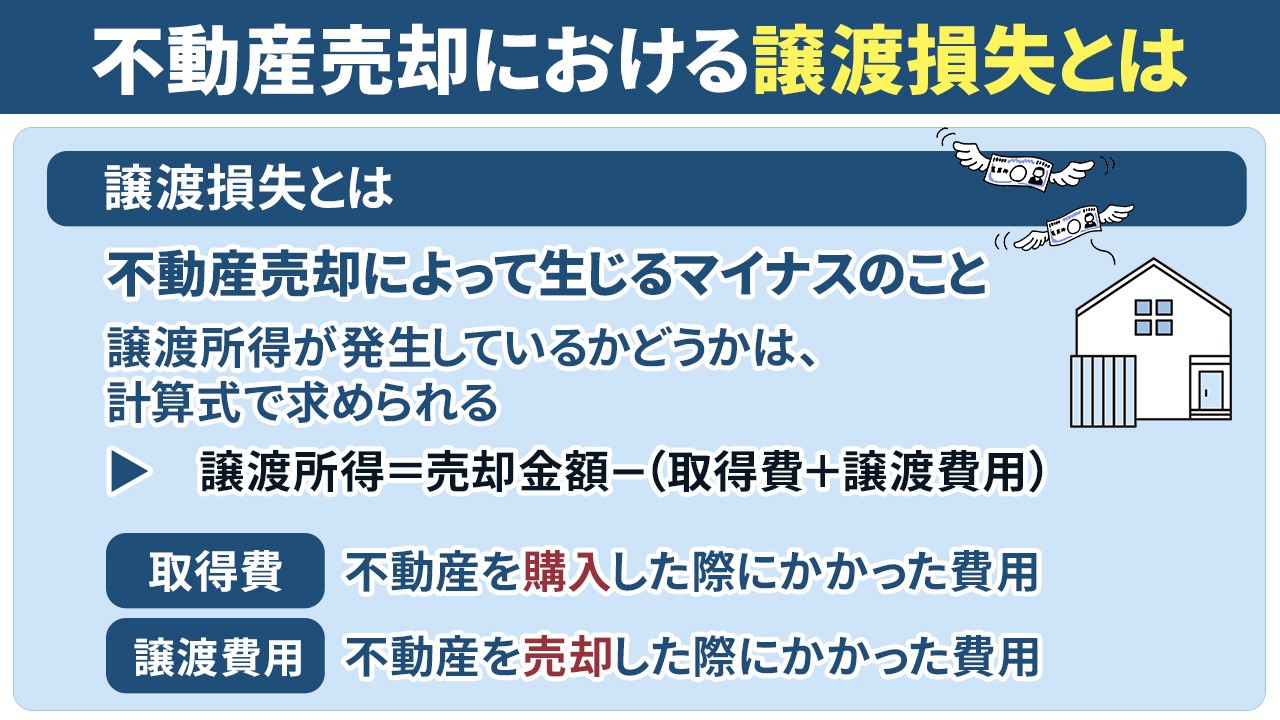

譲渡損失とは

不動産売却によって生じる利益を「譲渡所得」といいます。

譲渡損失とは、この譲渡所得がマイナスになっている状態のことです。

譲渡所得が発生しているかどうかは、以下の計算式で求められます。

譲渡所得=売却金額-(取得費+譲渡費用)

取得費とは不動産を購入した際にかかった費用のことで、譲渡費用は不動産を売却した際にかかった費用を指します。

これらの費用を差し引いたあとの金額がプラスになれば譲渡所得、マイナスだと譲渡損失が生じていることになります。

譲渡所得が発生している場合は、課税対象となるため確定申告が必要です。

一方で譲渡損失が生じた場合は、課税する所得がないため、基本的に確定申告は必要ありません。

ただし、申告をして特例を利用することで、税負担を軽減できる可能性があります。

譲渡所得にかかる税金とは

不動産を売却して譲渡所得が生じたら、譲渡所得税(所得税・住民税)がかかります。

令和19年までは復興特別所得税もかかり、所得税額の2.1%を所得税と一緒に納付する必要があります。

譲渡所得に税率をかけると納税額が分かりますが、不動産の所有期間によって税率が異なる点に注意しましょう。

- ・所有期間が5年超え:20.315%(所得税 15%、復興特別所得税 0.315%、住民税 5%)

- ・所有期間が5年以下:39.63%(所得税 30%、復興特別所得税 0.63%、住民税 9%)

所有期間が5年超えの場合は長期譲渡所得、5年以下の場合は短期譲渡所得と呼びます。

なお所有期間は、物件を取得した日から売却した年の1月1日までの期間で計算する点にご注意ください。

譲渡損失が生じても税金の軽減措置を受けられる

譲渡損失が生じると「損をした」と肩を落とす方もいらっしゃるでしょう。

しかし、譲渡損失が生じた場合に利用できる特例があり、要件を満たせば税負担を軽減することが可能です。

特例を利用して税金の軽減措置を受けたい場合は、不動産売却をした翌年に確定申告が必要です。

特例の内容や適用要件などは、次項で解説します。

不動産売却で譲渡損失が生じたときに利用できる特例とは

譲渡損失が生じた場合、要件を満たしていれば「損益通算」を適用できます。

損益通算とは、不動産売却により生じた損失を、給与所得などほかの所得と相殺できるという制度です。

損益通算をすることで所得が減るため、支払う税金を少なくできます。

たとえば、不動産売却により500万円の損失が発生したとしましょう。

給与所得も500万円だった場合、損益通算によって所得をゼロにできます。

また、売却した年の所得よりも譲渡損失のほうが大きく、相殺しきれない場合は「繰越控除」を適用できます。

繰越控除とは、譲渡損失を売却した年の翌年から最長3年間に渡り、繰り越して控除できるという制度です。

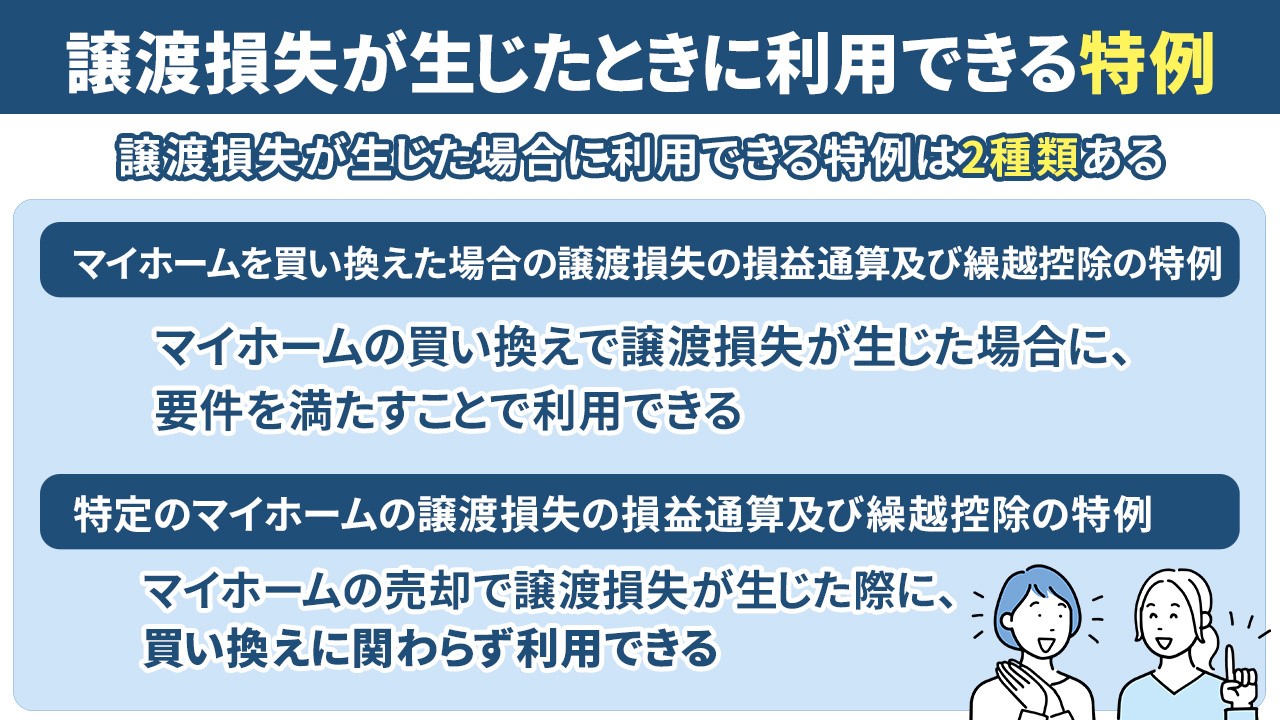

損益通算と繰越控除を利用できる特例には、以下の2種類があります。

- ・マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- ・特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

それぞれの特例について、概要や適用要件を解説します。

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

この特例は、マイホームの買い換えで譲渡損失が生じた場合に、要件を満たすことで利用できます。

特例を利用するには、売却する物件と買い換え先の物件それぞれに対する要件を満たさなければなりません。

売却する物件に関する条件は以下のとおりです。

- ・売却した年の1月1日時点で所有期間が5年超えであること

- ・敷地の面積は500㎡まで(500㎡を超える部分は控除対象外)

- ・過去2年間においてこの特例を利用していないこと

買い換え先の物件については、以下のような条件が設けられています。

- ・売却した年の前年1月1日から翌年12月31日までに購入すること

- ・物件を取得した年の翌年12月31日までに居住または居住見込みであること

- ・繰越控除を受ける年末に所定の住宅ローンの残高があること

- ・床面積が50㎡以上であること

この特例は、以前に住んでいたマイホームにも適用できます。

その場合は、住まなくなった日から3年を経過する日の属する年の12月31日までに売却しなければなりません。

ただし、売却する物件の売主と買主が特別な関係(親子など)にある場合は、適用対象外となるためご注意ください。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

この特例は、マイホームの売却で譲渡損失が生じた際に、買い換えに関わらず利用できます。

特例を利用するには、以下の要件を満たす必要があります。

- ・売却した年の1月1日時点で所有期間が5年超えであること

- ・譲渡の前日に一定の住宅ローン残高があること

- ・令和5年12月31日までに売却すること

買い換えの特例と同様に、売主と買主が特別な関係にある場合は、特例を利用できません。

また、いずれの特例にも「合計所得金額が3,000万円以下」という制限があります。

損益通算をおこなう各年の所得が3,000万円以上だと、特例の適用対象外となるためご注意ください。

不動産売却で譲渡損失の特例を利用するには確定申告が必要

先述したように、特例を利用するには確定申告が必要です。

ここからは、確定申告の流れや申告時期について解説します。

確定申告の流れ

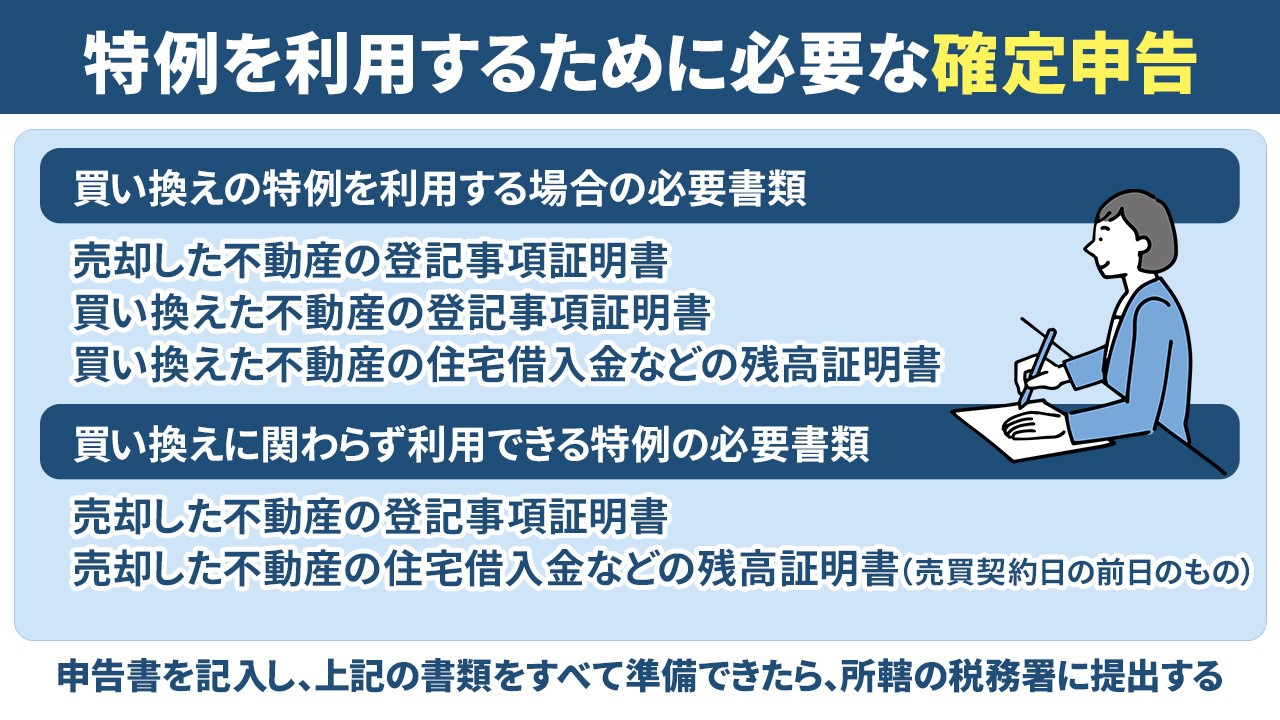

確定申告をするには、まず書類を集める必要があります。

必要書類は、利用する特例の種類によって異なるため、事前に確認しておくようにしましょう。

買い換えの特例を利用する場合の必要書類は、次のとおりです。

- ・売却した不動産の登記事項証明書

- ・買い換えた不動産の登記事項証明書

- ・買い換えた不動産の住宅借入金などの残高証明書

買い換えに関わらず利用できる特例については、以下の書類が必要になります。

- ・売却した不動産の登記事項証明書

- ・売却した不動産の住宅借入金などの残高証明書(売買契約日の前日のもの)

申告書を記入し、上記の書類をすべて準備できたら、所轄の税務署に提出します。

直接窓口に出向くほか、郵送やe-Tax(国税電子申告・納税システム)を利用して提出することが可能です。

確定申告後に過払いの税金があると分かったら、1か月〜1か月半後に還付金が指定口座に振り込まれます。

e-Taxを利用した場合はもう少し早く、2週間〜3週間程度で振り込まれるケースが多いようです。

確定申告の時期

譲渡損失が生じて特例を利用する際は、売却した翌年の2月16日~3月15日に申告する必要があります。

期限内に確定申告ができないと、原則として特例は利用できません。

不動産売却後の確定申告では多くの書類が必要になるため、早めに準備を始めることが大切です。

まとめ

譲渡損失が生じた場合、申告をして特例を適用することで、税負担を軽減できる可能性があります。

利用できる特例には2つの種類があるため、適用条件を事前に確認しておくことが大切です。

いざ申告時期が近づいて慌てることのないよう、必要書類などは早めに準備しておきましょう。

横浜市の不動産売却なら、弊社へ。

不動産のかけこみ寺として、お客様の不動産のお困りごとを解決いたします。

最適な方法をご提案させていただきますので、お気軽にお問い合わせください。

お問い合わせ

お問い合わせ