2024.11.21

/お役立ち情報

不動産売却で支払う税金の種類・譲渡所得税の計算方法や節税のコツについて

この記事のハイライト

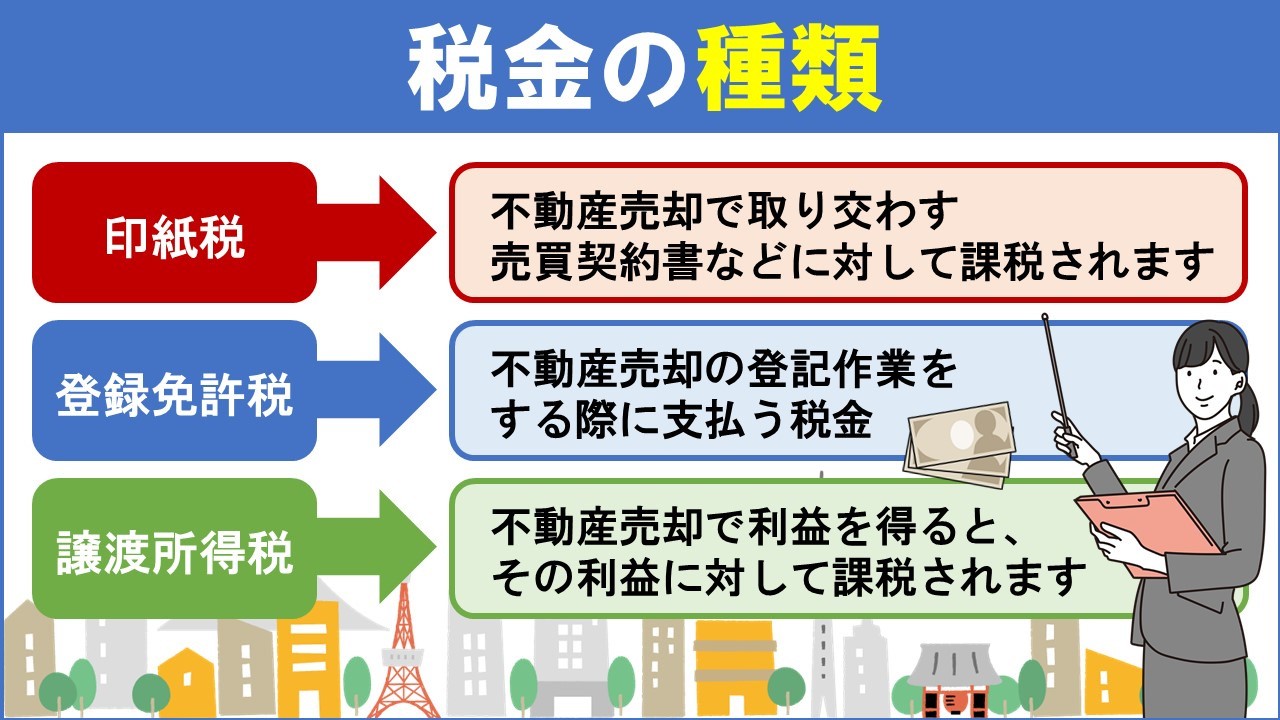

●不動産売却で支払う税金の種類には、印紙税・登録免許税・譲渡所得税がある

●譲渡所得税の税額を小さくするためには、取得費と譲渡費用を大きくすることがポイントになる

●不動産売却時の税金を節税するためのポイントは、物件の購入額が分かる書類を見つけだすことである

不動産売却で課税される税金についてご存知ですか。

課税される税金の種類や計算方法を理解しておかなければ、資金計画に狂いが生じることになります。

そこで今回は横浜市、川崎市、湘南エリアで不動産売却をサポートする弊社が、不動産売却で支払う税金の種類、譲渡所得税の計算方法や節税のコツについてご説明します。

目次

- ・1. 不動産売却で支払う税金の種類について

- ・2. 不動産売却で支払う税金!譲渡所得税ついて

- ・3. 不動産売却で税金を節税するためのコツについて

- ・4. まとめ

不動産売却で支払う税金の種類について

不動産売却では、各種税金が課税されます。

そのためどのような種類の税金が課税されるのかを知っておかなければ、不動産売却で得られる利益の見積もり額に狂いが生じてしまいます。

印紙税

不動産売却で取り交わす売買契約書には、印紙税が課税されます。

印紙税は、収入印紙を購入して契約書に貼り付けることで納税します。

収入印紙は額面の異なる印紙が多数あり、法務局や郵便局に行けば全ての額面の収入印紙の購入が可能です。

コンビニエンスストアなどでも収入印紙を取り扱っていますが、200円以下の少額のものとなります。

不動産売却は、取引価格が高額です。

そのため課税される印紙税も高額になります。

たとえば契約金額が1,000万円超~5,000万円以下であれば、2万円(本則税率)の収入印紙が必要となります。

余計な手間をかけないためにも、法務局や郵便局で購入するのがおすすめです。

登録免許税

不動産売却では登記作業が必須になります。

その際に支払う税金が登録免許税です。

不動産売却では、主に相続登記、抵当権抹消登記、所有権移転登記が必要になります。

なお登録免許税は、登記の種類によって税額が異なります。

譲渡所得税

不動産売却で利益を得ると、その利益に対して譲渡所得税が課税されます。

譲渡所得税とは、所得税と住民税をあわせた総称です。

譲渡所得税は売却する不動産の所有期間によって税率が大きく変わるため、支払う税金の金額にも大きな差が生まれます。

税率の変わるタイミングを見計らった節税方法については、後ほど詳しくご説明します。

不動産売却で支払う税金!譲渡所得税ついて

不動産売却で支払う税金の譲渡所得税は、印紙税や固定資産税の税金計算よりも計算方法が複雑です。

なぜなら譲渡所得税の課税根拠となる課税譲渡所得は、不動産売却時の金額から購入時の金額を単純に差し引くだけでは計算できないからです。

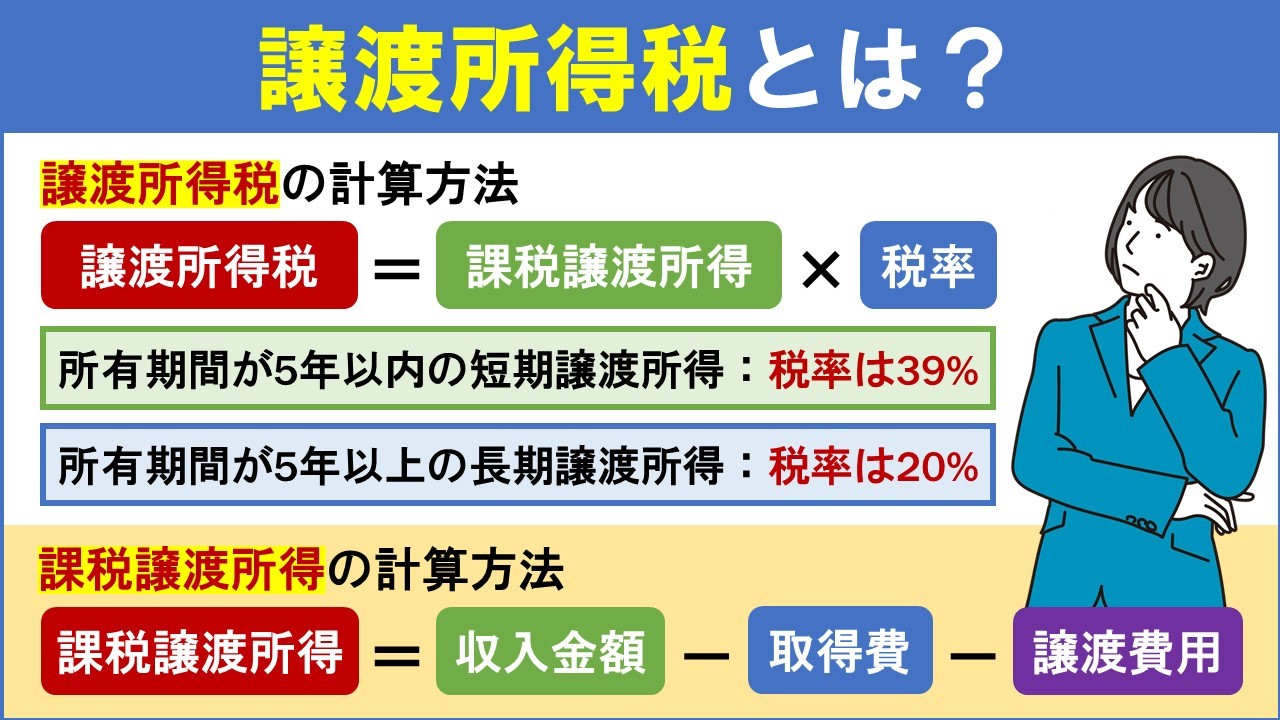

不動産売却で支払う譲渡所得税の計算方法

譲渡所得税の税金の計算方法は、以下のとおりです。

譲渡所得税=課税譲渡所得×税率

つまり譲渡所得税を計算するには、課税譲渡所得を計算して、その値に譲渡所得税の税率をかける必要があります。

譲渡所得税は、所得税と住民税の2つの税金から成り立ちます。

その税率は、売却する不動産の所有期間が5年以内か5年超かで大きく異なります。

所有期間が5年以内の短期譲渡所得では、所得税と住民税を合計した税率は39%です。

一方、5年超の長期譲渡所得になれば、税率は20%まで下がります。

なお2037年までは、東日本大震災における被災者支援等を目的とした税金である「復興特別所得税」が課税されます。

復興特別所得税は、不動産売却で得られた利益に課税される所得税の税額に、2.1%の税率を乗じて課税されます。

譲渡所得税を求めるために必要な課税譲渡所得の計算方法

譲渡所得税は、不動産売却で得られた利益に課税される税金です。

そのため利益が発生しない場合は、税金を支払う必要はありません。

この不動産売却で得られる利益のことを、課税譲渡所得といいます。

課税譲渡所得の計算式は、以下のとおりです。

課税譲渡所得=収入金額-取得費-譲渡費用

収入金額とは、不動産売却価格と固定資産税の精算金を合算した金額になります。

取得費と譲渡費用は、以下の項目が該当します。

取得費

- ・土地・建物の購入代金や建築代金

- ・印紙税、登録免許税、不動産取得税

- ・仲介手数料、登記費用

- ・測量費、建物解体費など

- ・建物の減価償却費

譲渡費用

- ・仲介手数料、登記費用

- ・印紙税、登録免許税

- ・建物解体費など

上記の計算式を見ても分かる通り、譲渡所得税を節税するには課税譲渡所得の金額を抑えることがポイントになります。

そのためには、取得費と譲渡費用の金額を大きくする必要があります。

取得費を譲渡費用を金額を出来るだけ大きくするためにも、不動産の購入時や売却時に支払った各種費用の領収書をすべて保管しておくことが大切です。

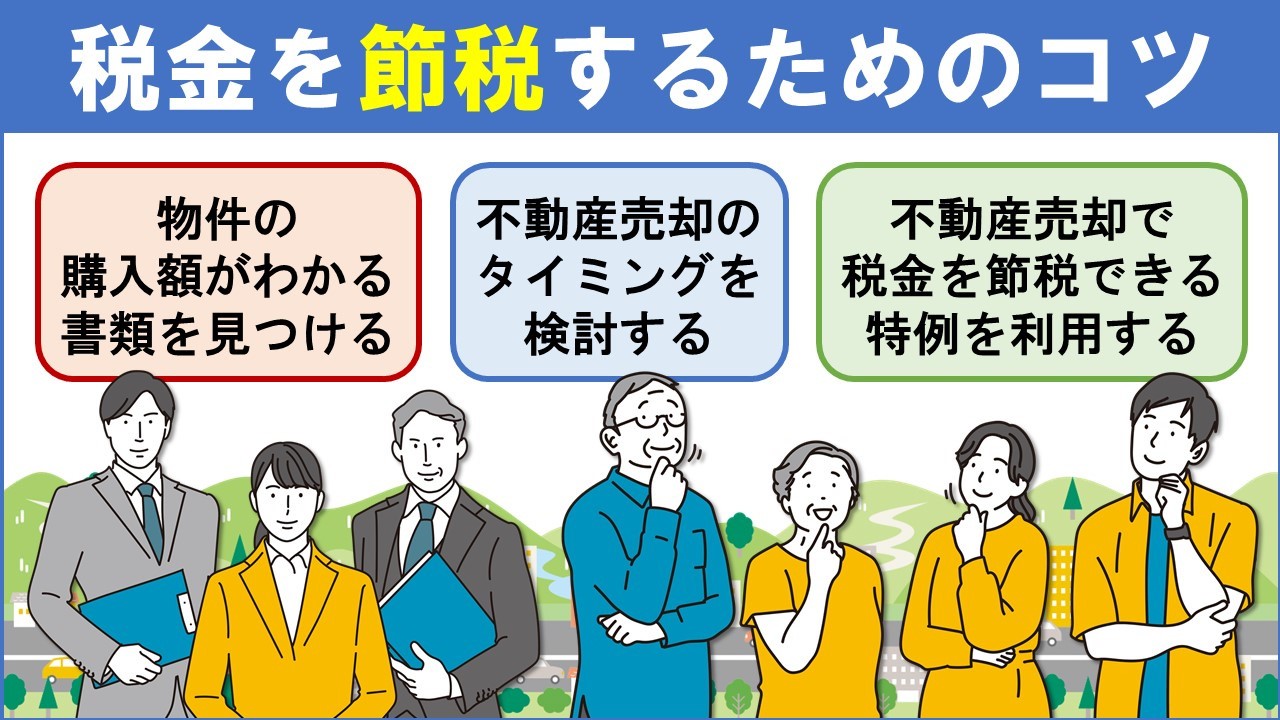

不動産売却で税金を節税するためのコツについて

不動産売却で税金を節税するためのコツは、主に3つあります。

物件の購入額がわかる書類を見つける

不動産売却で税金を節税するための1つ目のコツは、物件の購入額が分かる書類を見つけることです。

なぜなら、物件の購入価格が分からない場合、物件の購入価格を売却代金の5%とされてしまい、譲渡所得税の計算で用いる取得費の金額が大幅に小さくなって税額負担が増えるからです。

ご自身で購入した物件であれば、購入時の売買契約書を保管しているはずなので特に問題はないでしょう。

実家を相続したケースなどでは、物件購入時の売買契約書を見つけるのが難しい場合があります。

しかし、不動産売却時の税金を節税する上で、物件の購入金額が分かる書類を見つけ出すことは重要なので、可能な限り探し出しましょう。

万が一、売買契約書を見つけられない場合でも、銀行の通帳の記録で購入金額が分かる場合は認められるケースもあります。

その際は、必ず税務署に相談して諸費用として認められるか確認しましょう。

不動産売却のタイミングを検討する

不動産売却時の税金を節税するための2つ目のコツは、不動産売却のタイミングを検討することです。

なぜなら売却する不動産の所有期間が、売却する年の1月1日時点で5年を超えるか5年以下かで譲渡所得税の税率が約2倍も変わるからです。

そのため所有期間があと少しで5年を超えるというような場合には、5年を超えてから売却した方が節税になります。

ただし築浅の物件で高値の不動産売却が見込める場合、短期譲渡で譲渡所得税は高くなったとしても、短期譲渡で不動産売薬したほうがトータルの利益を最大化できる可能性もあります。

このようなケースでは、短期譲渡と長期譲渡のどちらで不動産売却をする方が売却益を最大化できるのか検討する必要があります。

不動産売却で税金を節税できる特例を利用する

3つ目のコツは、特例の利用です。

不動産売却で節税できる特例はいくつかありますが、中でも重要なのが「マイホーム売却時の3,000万円特別控除」の特例です。

売却する不動産が店舗や収益物件などの場合では利用できず、利用できるのは自宅を売却する場合に限られますが、適用要件を満たすことで課税譲渡所得を最大3,000万円控除することができます。

自宅の売却でほとんどの場合、売却益が3,000万円を超えるケースはありません。

よってこの特例を適用できれば、大半のケースで譲渡所得税が0円になります。

適用できるかどうか、必ず確認しましょう。

まとめ

今回は不動産売却で支払う税金の種類、譲渡所得税の計算方法や節税のコツについてご説明しました。

不動産売却では各種税金が課税されるため、課税される税金の種類を理解しておく必要があります。

なかでも計算方法が複雑な譲渡所得税については、取得費と譲渡費用の概念をしっかり押さえておいてください。

また不動産売却時の税金を節税するためには、短期譲渡所得から長期譲渡所得に切り替わるまで待つなど、タイミングを見計らうことも重要になります。

弊社は、横浜市、川崎市、湘南エリアの不動産売却を専門としております。

売却をお考えの方はお気軽にご相談ください。

お問い合わせ

お問い合わせ